北京代理记账电话_财务咨询代理记账相关-上海博赢企业管理合伙企业(有限合伙)

其他合理避税方法

在转让定价避税的同时,可以利用税收优惠政策,设置适合避税的企业结构。例如针对国际避税区或低税区,经济特区或经营开发区及其税收优惠政策,很多企业通过以下方式进行避税以减轻税负。

一是虚设常设经营机构,很多投资经营企业利用特区或经济开发区的各项优惠政策,在名义上将企业设在特区或经济开发区,实际业务活动则不在或不主要在区内进行。这样该企业在非特区获得的经营收入或者业务收入,就可以享受特区或经济开发区的税收减免照顾,特区或经营开发区境外的利润所得就可以向境内企业总部转移而减少纳税。

二是虚设信托财产使委托人按其意旨行事,形成委托人与信托财产的分离,但信托财产的经营所却归在国际低税区、特区或经营开发区的企业名下,以达到逃避纳税义务的目的。

另外,充分研究税收规定,通过对企业的经营方式、财务的合理安排,也可以达到避税目的。例如:

1.当某一大宗交易处在两个纳税年度交叉点时(即年末与年初),根据权责发生制的会计处理原则,可适当推迟交易发生日,使之尽可能发生在下一年度,从而使部分所得税推迟一年缴纳,获得利润方面的好处。若推迟100万元的纳税额一年,按年利息10%计算,可避税10万元左右。

2.根据我国税法规定,企业发生年度亏损,可以用下一年度的所得税弥补。下一年度的所得不足弥补的,可以逐年延续弥补,但最长不得超过5年。某些企业可以采取收购亏损企业的方式,将企业利润转移到亏损企业中,从而避开纳税企业所得税的义务。

3.针对享受“减二免三”的外商投资企业,在开办初期应尽量将其利润转移到关联企业中,尽量延续其开始获利年度,并可以从第六个或者第七个年度开始弥补亏损。在公司经营达到经营年限的后五年中,将利润向该企业转移,从而达到最大程度的避税。也可以收购此种类型的企业来分流利润,进行避税。

网上注册商标流程_商标注册申请相关-上海博赢企业管理合伙企业(有限合伙)

公司如何合理避税减少成本

据有关人员称,跨国公司每年“避税”达几百亿元。随着中国市场经济的发展及国内与国际惯例的接轨,避税现象将越来越普遍。避税是指纳税人在税收法规许可的范围内,利用合法的手段,通过经营和财务活动的安排尽量减少纳税税额。主要的方式有:

转让定价避税及其陷阱

实践中基本方法之一是利用关联交易,采取转让定价的形式,即关联企业以高于或低于市场正常交易价格进行的产品或非产品转让,在这种转让中,产品的转让价格根据双方的意愿,以达到少纳税的目的。

在有关联关系的A公司和B公司承担的纳税负担不一致的情况下,若B公司承担的税率高于A公司,B公司就可以通过某种契约的形式,增加A公司利润,减少B公司利润,使他们共同承但的税负达到最少。在企业内部之间的税率不一致的情况下,一般采取转让定价,将主要利润转向税率低的企业进行避税。

如果充分利用国际避税地,经济特区及税收优惠政策,则通过转让定价法,将高税区的公司的经营所得通过压低销售价的方式转入低税区的公司之中,避税效果更为明显,当前跨国公司避税主要采取这种方式。例如在我国很多合资公司就利用香港所得税低的特点在香港设立子公司,然后把货物压低价格销售给香港的子公司,从而达到避税的目地。

通过转让定价方法,一是通过关联企业将费用分配到税负较高的地区,有效的冲减利润,从而缩小所得税的计税基础。二是通过关联企业将利润转移到避税地税负较轻的地区。作为独立核算的企业,“高价购买原材料、设备、人才、技术”、“低价卖出产品”,其结果是账面利润减少乃至亏损,从而有效的节约所得税。这样避税应注意,转移手法必须合理、合法,否则达不到避税目的,反而可能形成逃税。

例如,某皮塑制品有限公司主要生产和销售各式女凉鞋。该公司生产所需设备、原材料均由台湾A公司提供,生产的产品亦全部销给香港B公司(为的A公司的子公司)。该公司开办的首年,账面销售收入为46万元,销售成本122万元,账面纯亏损。通过对该公司经营和亏损情况的调查,发现该公司生产的一双女凉鞋的成本是23.44元;而公司都以每双鞋折合人民币8.90原的价格卖给了香港B公司(确认为其关联企业),造成销售收入与销售成本的倒挂。在企业无法提供他与关联企业之间业务往来有关材料的情况下,税务机关依照税法规定,决定采用“成本+费用+合理益润”的方法进行调整。按照公司账面成本、账面其他费用及核定的利润率换算,调整销售收入后,认为该公司首年已经获利,应当缴纳所得税。

不论是企业之间还是企业内部,以转让产品定价方法从事避税,都是利用税率的调整为根本。也就是说,转让定价是转让双方对各自内部创造的产品剩余价值进行分配时,在相互之间进行排列组合,以求最大限度地将其控制在自己手中或关联企业手中,但是手段的和理性和合法性应给予相当注意。

不同的纳税对象有不同的避税方式。企业的管理者需要对所有有关征纳活动的经济现象进行研究,或者征询税务专家的意见,以便找出没有法律麻烦的方式和途径。公司管理人员应该研究法律知识,用足税收优惠,掌握各种方法并在实践中参与、运用和提高。通过对企业组织结构及经营方式、结构的调整及合理的财务安排,以求达到最大程度避税的目的,在合法的范围内为企业谋取最大利益。

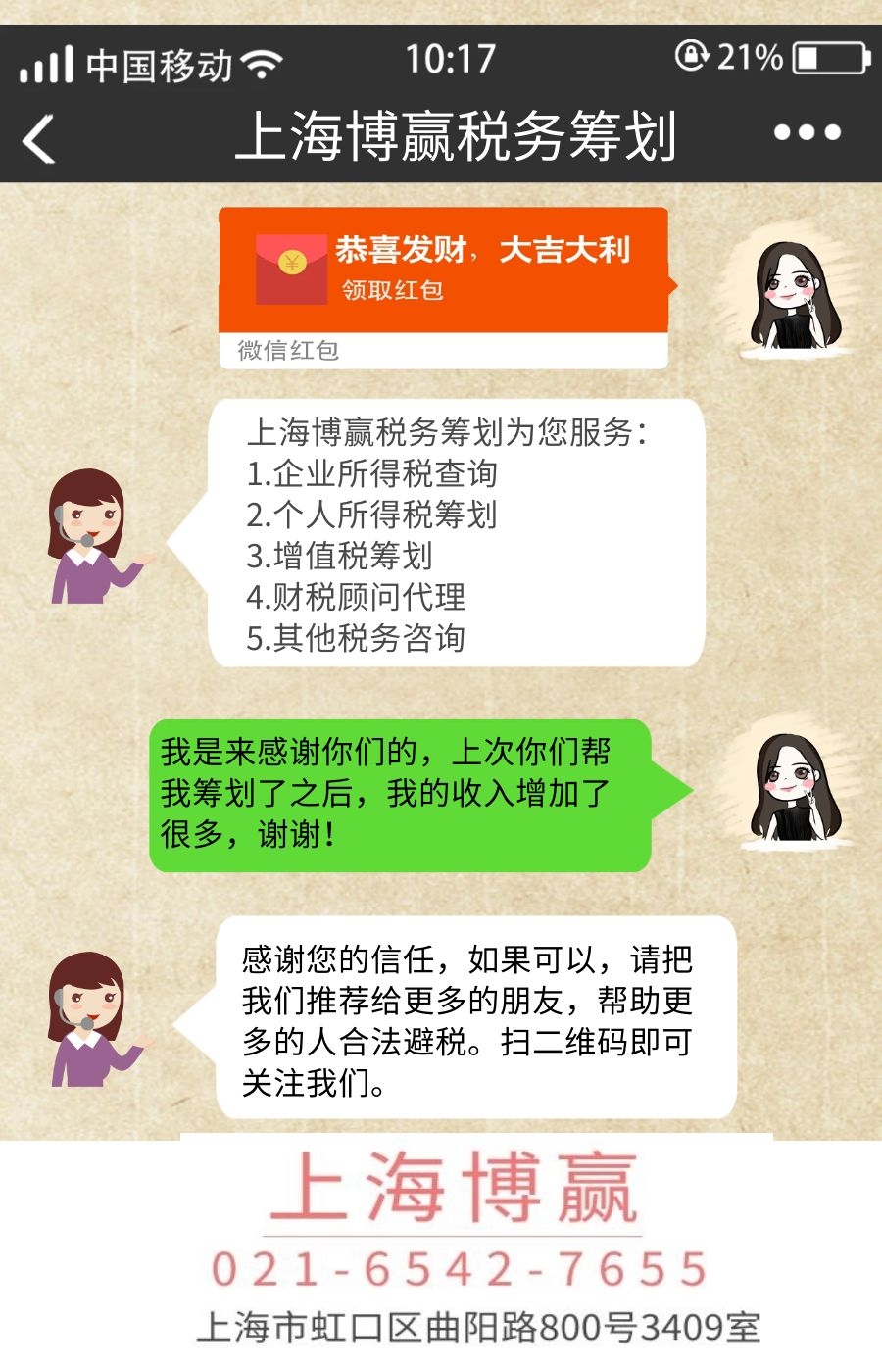

如果您有税务筹划的需要,可以联系上海博赢的税务筹划顾问,我们将给你提供全套的解决方案!

工商局注册公司_成都公司注册服务多少钱-上海博赢企业管理合伙企业(有限合伙)

“税务筹划失败”的几大原因

通过合理税务筹划实现企业税负的降低是所有企业都非常重视的,然而,在实际的税务筹划案例中,很多方案最终搁置或放弃,非但没有实现降低税负的目的,有些甚至遗留下很大的税法风险,税务筹划归于失败。这里总结了几个最容易导致税务筹划失败的原因,介绍给所有从事税务筹划工作的的人士,以帮助企业更好的运营。

原因1:对税法、税收政策理解不准

公司的一项经营活动是否纳税以及应纳税额大小是由税收法律、法规、规章和一系列的规范性文件决定的,实务中,企业纳税申报出现税会差异,也是基于税法规定进行纳税调整。因此,法律才是税收的根本属性,会计只是计量的工具。现实中,很多基于会计方法的税收筹划,改变的只是计量的方法和标准,并未“治本”。

原因2:没有充分考虑到非税成本

税务筹划中,常常需要根据筹划方案调整交易的模式、架构,进行一系列的商业安排,商业安排会引发一系列的非税成本,比如:成立新的公司、筹措一笔过桥资金等都需要一定的时间周期和人财物的投入,如果没有统筹好这些因素,也很容易导致税务筹划的失败。

原因3:纳税义务发生并确定后才进行税务筹划

古语虽有云:“亡羊补牢,未为晚也”,但是这句话并不适用税务筹划领域,我国现行的18个税种,每一个税种对每一项纳税义务的发生都规定了特定的条件,一旦满足就需要按照相关程序履行纳税义务,上海博赢经常接到个人股东在股权交易即将结束时打来电话,可惜已经无力回天。

原因4:税务筹划缺少“合理商业目的”

根据《特别纳税调整实施办法(试行)》(国税发[2009]2号)的规定,对于“不具有合理商业目的的安排”,税务机关可以发起一般反避税调查,增值税税务筹划案例,财务咨询公司,最常见的形式包括:(1)滥用税收优惠;(2)滥用税收协定;(3)滥用公司组织形式;(4)利用避税港避税;2015年2月1日实施的《一般反避税管理办法(试行)》对跨境反避税予以全面的规范,因此,企业在进行税务筹划中,需要有“合理商业目的”的证据材料。

原因5:名为“筹划”,实为偷逃税

根据《税收征管法(征求意见稿)》,逃税是指“纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报”,其中,“欺骗、隐瞒手段”是指下列情形:

(1)伪造、变造、转移、藏匿、毁灭账簿凭证或者其他相关资料;

(2)编造虚假计税依据,虚列支出或者转移、隐匿收入;

(3)骗取税收优惠资格;

(4)法律、行政法规规定的其他情形。同时规定:“逃避缴纳税款的,由税务机关追缴其不缴或者少缴的税款,并处不缴或者少缴的税款百分之五十以上三倍以下的罚款;涉嫌违法的,移送司法机关依法处理。扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,由税务机关追缴其不缴或者少缴的税款,并处不缴或者少缴的税款百分之五十以上三倍以下的罚款;涉嫌违法的,移送司法机关依法处理。”,税务筹划触犯刑事责任,得不偿失。

原因6:对潜在税务风险缺乏专业认知

在现实中,没有任何法律风险的税务筹划方案几乎是不存在的,可以说,税务法律风险控制伴随税务筹划的全过程。因此,需要对税务风险有充分的认知,比如,通过“转让定价”进行的“筹划”通常面临纳税调整和税收利息的风险,而通过伪造材料等手段实现少缴税的目的,高品质增值税税务筹划案例, 税务筹划公司相关,则有可能触犯行政责任甚至刑事责任,所以,税务筹划有“雷区”,公司需谨慎。

小结

上述几大原因并未穷尽税务筹划失败的所有原因,但的确是在实战中最常见的诱发税务筹划失败的原因。上海博赢认为,成功的税务筹划应该具有两个核心特征,一是有系统可行的税务筹划方案,二是具有强有力的统筹落实方案的能力,而这二则统筹于专业的税务筹划人才与团队。目前,国内的一些大中型公司已经开始有意识强化自身的税务团队的建设,也是未来一种必然的发展趋势。如果您有这方面的需要,增值税税务筹划案例,企业财务咨询案例,请联系上海博赢专业的税务筹划顾问!